フリーランスが国民年金にプラスで利用できる制度は?国民年金基金やiDeCoなどを紹介!

- フリーランス名鑑編集部

- 記事制作日2021年07月19日

- 更新日2021年10月23日

「フリーランスは将来もらえる年金が少ないって本当?」

「フリーランスが老後に安心して過ごすための制度はある?」

フリーランスとして働く人の中には、上記のような疑問や不安を抱いている方も多いのではないでしょうか。

フリーランスの場合、企業勤めの会社員に比べて将来もらえる年金が少ないです。なぜなら会社員とは違い、厚生年金に加入できないためです。

しかし、フリーランスの方でも老後の資産確保のために利用できる制度がいくつかあるので、不安を感じることはありません。

この記事では、フリーランスの年金について以下のポイントを解説していきます。

・フリーランスが受給できる年金額は?

・フリーランスが国民年金以外で利用できる制度は?

この記事を読むと、フリーランスの年金事情を把握できます。またフリーランスが老後を安心して過ごすための方法についても知ることができるでしょう。

なお、フリーランスとして案件を確保し収入UPを目指したい方は「フリーランス名鑑」への登録がおすすめです。

フリーランス名鑑には以下のような特徴があります。

・ 国内最大級のフリーランス検索サイトなので案件が多数集まる

・ 仲介料なしでクライアントとフリーランスをマッチング

・ 自分のスキルに合った案件を探しやすい

このように、自分に合った案件を効率的に探せるサービスなので、将来もらえる年金に不安があるフリーランスの方は、ぜひ登録しておきましょう。現役時代に稼ぎ切ることで、年金に頼らず老後資金を貯めましょう。

そもそもフリーランスになる方法が知りたい方は「フリーランスになるには?始め方や必要な手続き、事前準備などを解説」もご覧ください。

会社員が加入する厚生年金とフリーランスが加入する国民年金との違いは?

日本の公的年金制度には「厚生年金」と「国民年金」の2種類があります。ただし2つの制度は誰でも自由に加入できるというわけではなく、加入対象となる範囲が異なります。フリーランスは公的年金のうち、「国民年金」に加入することになります。

老後に安定した生活を送りたいのであれば、まずはこの2つの年金の違いについて理解しておく必要があります。まずは「厚生年金」および「国民年金」がどのような制度であるのかを解説していきます。

厚生年金とは?

厚生年金は、主に会社員や公務員の方の多くに加入義務が生じる年金制度となります。そのため会社に属さないフリーランスや個人事業主の場合、厚生年金には加入できません。

なお、会社員・公務員の年金制度は「二階建て」になっています。会社員・公務員は厚生年金に加入すると同時に、国民年金にも自動的に加入することになります。。そのため会社員や公務員の場合、年金受取時時に給付される金額も大きくなります。

なお厚生年金は、勤務先が保険料の半分を負担してくれます。そのため会社員個人が毎年納めている年金に対して、将来もらえる支給額が大きくなります。

ちなみに厚生年金の保険料は「月ごとの給料に対して定率」となっているので、実際に納付する金額および将来的にもらえるお金は個人ごとに異なります。

国民年金とは?

国民年金は「日本国内に住んでいる20歳以上60歳未満の方すべて」に加入義務のある年金制度です。基礎年金とも呼ばれている制度であり、、基本的には誰でも加入することになります。

そのため、厚生年金に加入しないフリーランス・個人事業主は、国民年金の保険料を自分で納め、将来的に老齢基礎年金の給付を受けることとなります。

納める年金の額は年によって変動しますが、所得などにかかわらず共通の金額となります。また、まとめて納付することで割引される制度があります。

なお、国民年金(基礎年金)の給付は65歳よりスタートします。もらえる金額は年金への加入期間によって異なります。20歳~60歳までの全期間(480月分)保険料を納付していた場合は全額支給されますが、納付期間が短い場合はその分減額されてしまう点に注意が必要です。

また、フリーランスが加入する健康保険についても知りたい方は「フリーランス・個人事業主向けの健康保険!保険料を安くする方法やおすすめの民間保険3つを紹介!」もぜひ参考にしてください。

フリーランスは受給できる年金額が少ない?老後の生活費や会社員の年金と比較

上記で述べたとおり、フリーランスは厚生年金に加入することができず、国民年金のみの加入となります。そのためフリーランスは、国民年金+厚生年金の二階建てで加入できる会社員に比べ、将来的にもらえる年金が少ないです。

そこでフリーランスとして働くのであれば、「老後にどれくらいの年金がもらえるのか」「どれくらいのお金が必要なのか」を理解し、フリーランスだからこそできる節税をしながらも、賢く老後の資金準備をする計画を立てておく必要があります。

ここからはフリーランスがもらえる年金について、老後の生活費や会社員の年金と比較しながら考察していきます。

老後の生活費は平均22.1万円、ゆとりある生活を送るには36.1万円必要

公益財団法人生命保険文化センター『老後の生活費はいくらくらい必要と考える?』を参考にすると、夫婦2人の場合に老後にかかる生活費は平均で22.1万円必要だと考えられています。

なお上記の金額は、あくまでも最低日常生活費として考えられている額です。そのため多少の贅沢をしたり、老後も賃貸物件に住み続け家賃を払う場合などは、さらに追加でお金がかかることになります。

生命保険文化センターの調べでは、ゆとりのある老後生活を送るためには、最低日常生活費に加えて月平均14.0万円が必要だと考えられています。合計すると、ゆとりのある老後生活を送るためには月36.1万円あれば良いと考えられています。

つまり老後安心して過ごしたいのであれば、夫婦2人の場合最低でも毎月22万円程度、できれば毎月36万円ほどの資金を準備しておけば安心ということになります。

生命保険文化センターが行った意識調査によると、夫婦2人で老後生活を送る上で必要と考える最低日常生活費は月額で平均22.1万円となっています。分布をみると「20~25万円未満」が、29.4%と最も多くなっています。

(中略)

また、ゆとりある老後生活を送るための費用として、最低日常生活費以外に必要と考える金額は平均14.0万円となっています。その結果、「最低日常生活費」と「ゆとりのための上乗せ額」を合計した「ゆとりある老後生活費」は平均で36.1万円となります。

会社員が受給できるのは月額約14.6万円

会社員の場合は、先ほど説明したとおり厚生年金と国民年金に加入することになります。会社員のように二階建てで年金に加入する方は「国民年金の第2号被保険者」と呼ばれます。

国民年金の第2号被保険者の場合、老後に受け取れる「老齢年金」として、厚生年金と国民年金の両方を受給できます。受給できる額は、平均して月額14.6万円だと言われています。

なお会社員が受給できる年金の額は、年金への加入期間や収入によって大きく変化します。収入が上がれば上がるほど、将来もらえる年金の額は増えます。

フリーランスが受給できるのは月額わずか6.5万円

会社員が平均して月額14.6万円の年金を受給できるのに対し、フリーランスが老後に受給できる年金は月額わずか6.5万円となっています。これはフリーランスは「国民年金の第1号被保険者」であるためです。

国民年金の第1号被保険者であるフリーランスは、厚生年金には加入することができず、国民年金にのみ加入することとなります。そのため老後に受給できるのも国民年金のみとなっています。

なおこの金額は、20歳〜60歳までの40年間きちんと保険料を払い続けた場合の金額です。そのため失業期間などがあり国民年金保険料免除制度を利用していた場合、もらえる金額は月額6.5万円よりも少なくなるため注意が必要です。平均月額は約6.1万円と言われています。

老後の生活には最低でも月額22.1万円程度のお金が必要であると考えられていることや、会社員の場合は平均で月額14.6万円の年金を受け取れることを考慮すると、フリーランスが受け取れる年金はあまりに少ないことがわかるでしょう。

最低限の老後生活を送る場合:会社員で-7.5万円、フリーランスで-15.6万円赤字

| 項目 | 収入/支出 | 収支合計(月間) |

|---|---|---|

| 老後の生活費 | 22.1万円 | ー |

| 会社員の場合 | 14.6万円 | -7.5万円 |

| フリーランスの場合 | 6.5万円 | -15.6万円 |

ここまでの内容を元に計算すると、普通の老後生活を送る場合でも、会社員で-7.5万円、フリーランスで-15.6万円が毎月赤字になります。

ゆとりある老後生活を送る場合:会社員で-21.5万円、フリーランスで-29.6万円赤字

| 項目 | 収入/支出 | 収支合計(月間) |

|---|---|---|

| 老後の生活費 | 36.1万円 | ー |

| 会社員の場合 | 14.6万円 | -21.5万円 |

| フリーランスの場合 | 6.5万円 | -29.6万円 |

さらにゆとりある老後生活を送る場合には、会社員で-21.5万円、フリーランスで-29.6万円が毎月赤字になります。

このように、フリーランスは年金だけで老後生活していくことが困難になるので、あらかじめ以下のような対策をして老後資金の確保をしておくことが求められます。

・年金に頼らず稼ぎ切る

フリーランスが国民年金以外で利用・加入できる制度は?国民年金基金やiDeCoなどを紹介

フリーランスは国民年金でもらえる受給額が少ないですが、国民年金以外の制度を利用して老後資金を準備しておくことができます。なお、フリーランスが国民年金以外に利用できる制度はいくつかあるので、それぞれの特徴を理解し自分に合ったものを利用しましょう。

ここからは以下の4つの制度について、詳しく説明していきます。

付加年金制度

| 公式ホームページ | 付加年金制度 |

|---|---|

| 納付金額 | 月額400円 |

| 受給開始年 | 原則65歳から※繰り上げ・繰り下げ可能 |

| 受給金額 | 200円×付加保険料納付月数 |

付加年金制度とは、日本年金機構が運営する年金制度の一つです。毎月の国民年金の保険料に月額400円を上乗せして払うことで、将来受け取れる年金額を増やせるという制度です。国民年金の第1号被保険者または任意加入被保険者が利用できます。

付加年金の給付額は定額となっており、物価による増額や減額などのスライドはありません。例えば20歳〜60歳までの40年のあいだ付加年金制度を利用する場合、支払う金額や受給できる金額は以下のようになります。

<納付額>

月額400円×40年(480か月)=192,000円

<1年あたりの給付額>

月額200円×40年(480か月)=96,000円

付加年金制度は2年以上給付を受ければ、元がとれる計算です。ひと月あたりに貰える額はさほど多くないものの、月々の負担額が少なく損をしにくいので利用しやすい制度だと言えます。そのため手頃な価格で加入できる年金の上乗せ制度を探している方におすすめです。

運営は日本年金機構なので、利用の際は住んでいる地域の市区町村役場に申し込めばOKです。ただし付加年金制度は後述する「国民年金基金」とは併用できない点には注意が必要です。

また、その他加入できない方として、以下の3点が挙げられます。

①会社員や公務員などの公的年金を受給できる第2号被保険者

②第2号被保険者に扶養される家族である第3号被保険者

③国民年金保険料の免除・猶予を受けている人

国民年金基金制度

| 公式ホームページ | 国民年金基金制度 |

|---|---|

| 納付金額 | 最大68,000円 |

| 受給開始年 | 60歳or65歳 |

| 受給金額 | 加入口数に応じて決定 |

国民年金基金制度は、国民年金法の規定に基づく公的な年金制度です。厚生年金が利用できないフリーランスや個人事業主に向けた公的な上乗せ年金の制度です。

フリーランスや自営業者などの国民年金の第1号被保険者と、会社員のような第2号被保険者間にある年金の差を解消することを目的に設置されました。

つまりこの制度を利用すれば、フリーランスや個人事業主も年金を「二階建て」構造にすることが可能です。

日本国内に居住している20歳以上60歳未満の自営業者とその家族、自由業、学生などの国民年金の第1号被保険者および60歳以上65歳未満の方や、海外に居住されている方で国民年金の任意加入されている方が加入できます。

なお国民年金基金の最大のメリットとして、掛け金が全額所得控除の対象となり、所得税や住民税が軽減されることが挙げられます。そのため、老後の資金確保をしながら節税対策をしたいフリーランス・個人事業主の方に非常に適しています。

さらにこの保険は終身年金で受給することができるため、死亡するまで給付を受けられる点もメリットです。

ちなみに、国民年金基金の加入は口数制となっているので、年金額や給付の形式を自分で選ぶことができます。1か月の掛け金の上限は月額68,000円までとなります。少ない掛け金から加入し、加入後に掛け金を増やすor減らすことも可能です。

ただしメリットの多い国民年金基金ですが、一旦加入すると自己都合で辞めることは基本的にできないので注意しましょう。フリーランスとして現在の生活水準をキープしながら、継続して支払えると判断したタイミングで加入するのがおすすめです。

iDeCo(確定拠出年金)

| 公式ホームページ | iDeCo(確定拠出年金) |

|---|---|

| 納付金額 | 5,000円〜68,000円 |

| 受給開始年 | 60歳〜70歳に開始 |

| 受給金額 | 運用実績で決定 |

iDeCo(イデコ)は個人型確定拠出年金です。「確定拠出年金法」に基づいて実施される私的年金制度であり、さまざまな金融機関等によって運営されています。

iDeCoは自分で申し込みを行い、自身で掛け金の運用方法を選び、資産を形成するといった内容の年金制度のことを言います。iDeCoでは、掛金、運用益、そして給付を受け取るときに、税制上の優遇措置が受けられます。

掛け金を60歳になるまでの期間捻出し、60歳以降に老齢給付金として受け取ることが可能です。なお2022年4月から、iDeCoでは加入年齢を現行の60歳から65歳に変更となり、受給開始年齢の上限も70歳から75歳に延長することが可能となります。

iDeCoの大きなメリットは、税制優遇が受けられる点です。iDeCoの掛金は、小規模企業共済等掛金控除の対象で、全額所得控除が可能です(上限あり)。

さらに受取時は、分割して受取る「年金」方式か、一括で受取る「一時金」方式か、受給方式を選べます。

さらに年金の場合は「公的年金等控除」、一時金の場合は「退職所得控除」になるため、受取る時も大きな控除が受けられます。このように、節税しながら将来に向けてお得に資産運用ができます。

ただしデメリットもあります。iDeCoで貯めたお金は、原則60歳まで中途解約することができない点に注意しましょう。

あくまでも老後の公的年金の補完を目的としているため、好きなタイミングで引き出しができるわけではありません。(例外として、途中で加入者が死亡された場合、ご遺族が一時金を受け取ることができます。)

また、iDeCoはあくまでも金融商品の一種なので、運用リスクは加入者が負うことになります。運用の実績により将来の給付額が左右されることや、加入時や口座維持にかかる毎月の手数料が発生することを忘れてはなりません。

なおiDeCoは国民年金基金制度と併用可能なため、フリーランスとして収入に余裕がある場合に加入するのがおすすめです。

小規模企業共済

| 公式ホームページ | 小規模企業共済 |

|---|---|

| 納付金額 | 1,000円〜70,000円 |

| 受給開始年 | 老齢給付の場合は65歳以上 |

| 受給金額 | 納付月数および共済事由で決定 |

小規模企業共済は、国の機関である中小機構が運営している制度です。小規模企業の経営者や役員・フリーランス・個人事業主などのために用意された、「積み立てによる退職金制度」です。

小規模企業共済の掛け金は、月1,000円〜70,000円の範囲から500円単位で決めることができます。また、加入後も自由に増額・減額が可能です。そのため、自分に合ったプランで利用できます。

なお掛け金は「小規模企業共済等掛金控除」として課税対象となる所得から控除できるため、節税効果が期待できます。

また上記で紹介した付加年金制度・国民年金基金・iDeCoとの大きな違いとして、貸付制度が利用できることが挙げられます。小規模企業共済の貸付制度を利用すれば、納付した掛け金のうち一定の金額まで低金利で借り入れができます。

そのためフリーランスのうち、収入に大きな変動がある可能性があり、国民年金基金やiDeCoに加入しづらいという方にもおすすめできます。掛金全額が所得控除の対象となり、節税効果が非常に期待できるため、節税目的の加入もありです。

共済金は満期等の年齢条件はなく、退職・廃業時に受け取ることができます。共済金の受取は「一括」「分割」「一括と分割の併用」から選択することができます。

中小企業の自営業者が国民年金以外で利用できる制度「経営セーフティ共済」とは?

経営セーフティ共済は「中小企業倒産防止共済制度」とも言われる制度です。取引先の事業者が倒産してしまった場合に、中小企業が連鎖倒産したり経営難に陥ることを防ぐための制度です。運営は中小機構が行っています。主に中小企業を対象とした制度ですが、フリーランス・個人事業主も加入できます。

経営セーフティ共済に加入していると、取引先が倒産した際に最高で掛け金の10倍額まで借り入れることができます。無担保・無保証人で上限8,000万円まで借り入れできるので、中小企業と取引しているフリーランスにとっては加入しておくと安心できる制度です。

さらに取引先の事業者が倒産し、売掛金などの回収が困難になったときでも、その事業者との取引確認が済み次第、すぐに借り入れることができます。

また経営セーフティ共済の掛け金は、5,000円~20万円まで自由に選べ、増額・減額できます。掛金を損金(法人の場合)または必要経費(個人事業主の場合)に算入できる税制優遇も受けることができます。

さらに経営セーフティ共済のメリットとして、解約手当金が受け取れる点が挙げられます。自己都合で解約したとしても、掛け金を12か月以上納めていれば総額の8割以上が戻り、さらに40か月以上の場合は掛け金全額を返してもらうことができます(12か月未満は掛け捨て)。

フリーランスは年金に頼らずに稼ぎ切るという選択肢も

フリーランスは会社員に比べ、老後資金に不安が残りがちです。老後資金を貯めるためには、年金だけに頼らず「フリーランスとして稼ぎ切る」という選択肢もあります。

フリーランスは、会社員に比べ働ける時間や月々の給与の上限がなく、定年退職などの概念もありません。そのため自分次第では、若いうちからしっかりと稼ぎお金を貯めておくことも可能です。

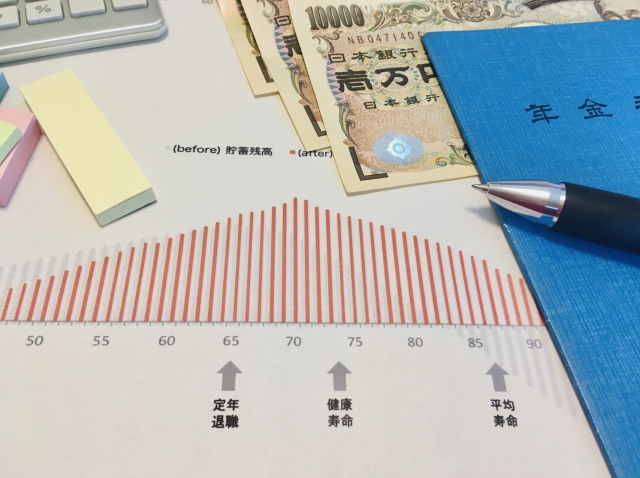

ここで総務省統計局が出している高齢無職世帯の支出額のデータを見てみると、夫婦2人の場合の1か月あたりの平均支出額は約26万円となっています。もし国民年金を夫婦2人が満額受給したとしても、1か月のあたりの支給額は13万円となるため、毎月およそ13万円ずつ足りないことになります。

つまり、もし65歳でフリーランスを引退して85歳まで生きると仮定した場合、約3,120万円(13万円×12か月×20年間)の貯金を確保しておく必要があります。3,500万円程度の貯金があれば、安心して暮らせると言えるでしょう。

参考:総務省統計局『Ⅱ 総世帯及び単身世帯の家計収支 』

フリーランスとして若いうちから活躍し3,500万円の資金を稼ぎ切るためには、フリーランス名鑑に登録しておくことをおすすめします。フリーランス名鑑に登録すれば、自分の能力に合った仕事が来ることがあるので、より多くの案件をこなし収入UPにつなげることができるでしょう。

.jpg)